Digitale Activa: Beleggen in Bitcoin vs een gediversifieerde portefeuille

- Het diversifiëren van uw portefeuille met Bitcoin

- Het diversifiëren van uw portefeuille met een selectie van digitale activa

- Vergelijking van de twee strategieën: Bitcoin versus diversificatie

- Diversificatie is van groot belang

- Verder lezen

In de afgelopen twee decennia heeft de digitale activa-industrie zich ontwikkeld van enkel Bitcoin tot een uitgebreid ecosysteem met diverse implementaties en toepassingen. Met de introductie van al deze cryptocurrencies zijn de mogelijkheden voor beleggen exponentieel toegenomen. Veel investeerders starten echter met het diversifiëren van hun portefeuille door alleen Bitcoin toe te voegen. In dit artikel gaan we dieper in op de verschillende methodieken en lichten we uit wat optimaal is voor een beleggingsportefeuille: diversifiëren met Bitcoin of een bredere selectie van digitale activa.

Het diversifiëren van uw portefeuille met Bitcoin

Bitcoin was de allereerste in zijn soort en opende door het succes de deur voor andere digitale activa. Dankzij zijn voorsprong als pionier en unieke kenmerken heeft Bitcoin momenteel de grootste marktkapitalisatie en fungeert het daardoor als een benchmark voor de markt. Er bestaat een nauwe correlatie tussen de prijsbewegingen van Bitcoin en de gehele digitale activa-markt. Hierdoor kiezen sommige beleggers ervoor om uitsluitend in Bitcoin te investeren. Deze investeringsstrategie brengt verschillende voordelen met zich mee. Allereerst is de strategie vrij eenvoudig uit te voeren, aangezien investeerders zich slechts hoeven te verdiepen in één asset. Dit maakt het bijzonder geschikt voor nieuwkomers. Daarnaast is Bitcoin doorgaans minder volatiel dan andere coins met een kleinere marktomvang.

Een veelgebruikte aanpak voor beleggen in Bitcoin is de methode van dollar-cost averaging (DCA). Bij deze strategie investeren beleggers in regelmatige periodes, zoals maandelijks, om geleidelijk hun posities op te bouwen. Door deze aanpak te hanteren wordt niet alleen de geleidelijke accumulatie van Bitcoin mogelijk gemaakt, maar biedt het ook het voordeel dat het de gemiddelde aankoopprijs afvlakt. Dit is een terughoudende en systematische aanpak, waarbij de schommelingen van de markt worden genegeerd.

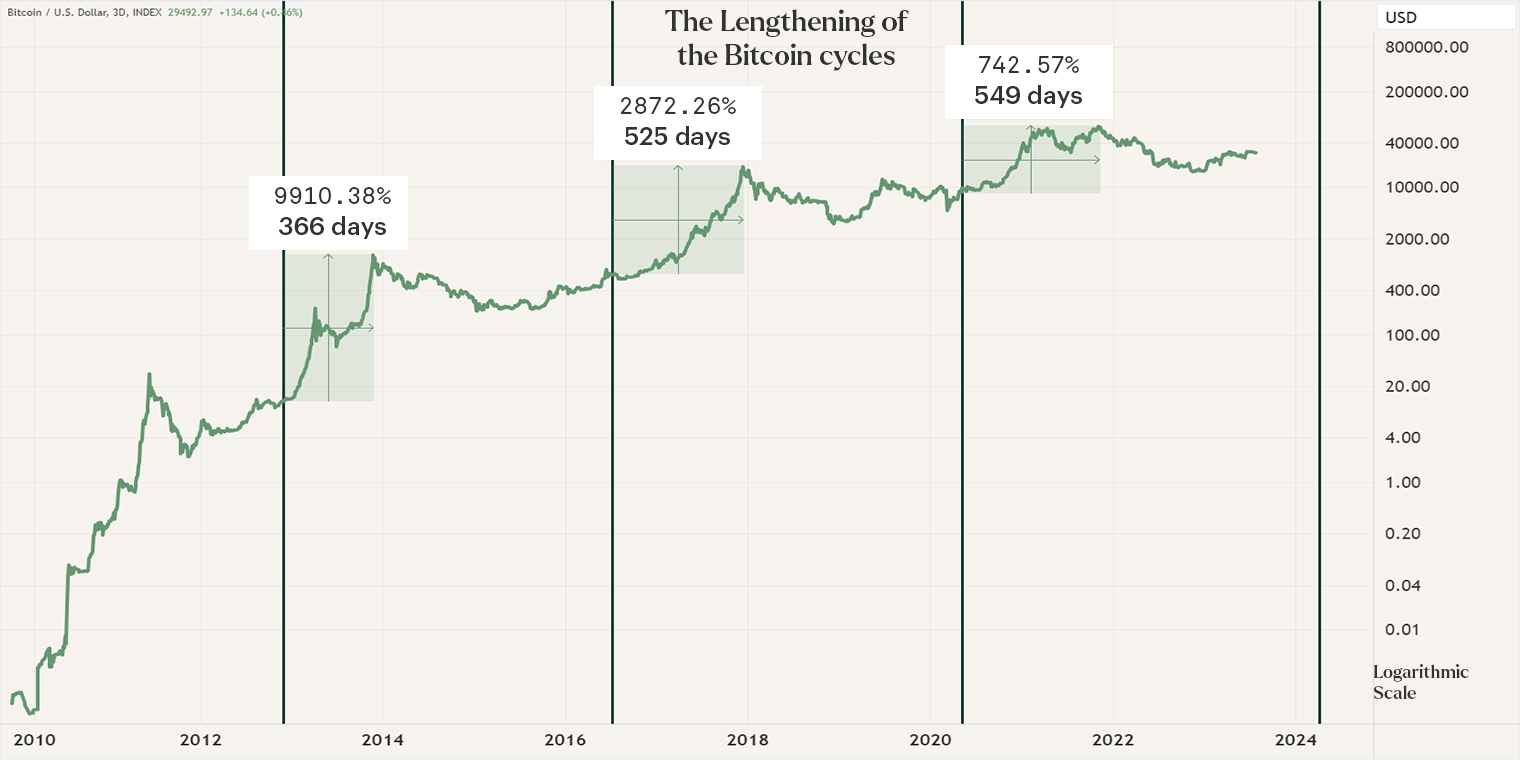

Hoewel deze methode veel potentie biedt, zijn er beleggingsmethoden die meer perspectief bieden. Door de groei van de markt lijkt de explosiviteit van Bitcoin af te nemen met iedere cyclus. In de onderstaande grafiek vindt u een overzicht van voorgaande cycli.

Het diversifiëren van uw portefeuille met een selectie van digitale activa

Zoals eerder genoemd, bestaat de markt inmiddels uit duizenden cryptocurrencies. Hierdoor biedt het inmiddels de mogelijkheid om een volledig gediversifieerd portfolio op te bouwen binnen de sector. Zo kan een portefeuille bijvoorbeeld bestaan uit een solide basis van Bitcoin, aangevuld met cryptocurrencies met meer groeipotentie. Met een juiste risico-rendementsverhouding verlaagt dit het risico, terwijl het ook meer potentie biedt gedurende een opwaartse markt.

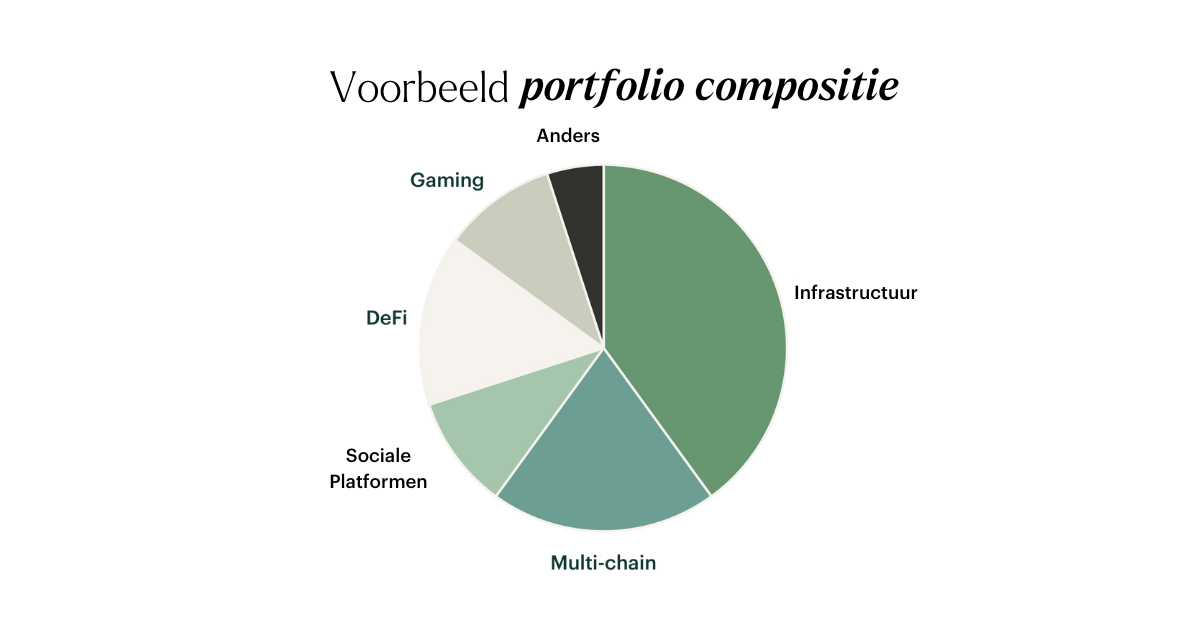

Bovendien stelt diversificatie beleggers in staat om zich te positioneren binnen sectoren die via een exclusieve portefeuille van Bitcoin gemist worden. Denk bijvoorbeeld aan Decentralized Finance. Als de belegger voldoende onderzoek uitvoert en bekend is met de markt, kan er een portfolio worden samengesteld dat zijn waarde relatief behoudt tijdens marktdalingen en sterker groeit naarmate de markt een opwaartse trend doormaakt. Echter, zoals we al hebben genoemd, is deze strategie vrij complex en vergt het veel marktonderzoek. Ook dan kunnen fouten gemakkelijk worden gemaakt vanwege de enorme en snelle ontwikkelingen binnen dit domein.

Gelukkig zijn er verschillende oplossingen die een alternatief bieden voor het zelfstandig onderzoeken en diversifiëren binnen deze markt. Een van deze oplossingen is een indexfonds. Dit fonds wordt beheerd door een vermogensbeheerder en investeert doorgaans in de grootste activa qua marktkapitalisatie, bijvoorbeeld de top 25. Dit is een eenvoudige manier van beleggen, maar levert doorgaans niet de optimale rendementen. Het voordeel voor fondsbeheerders is dat ze enkel dienen te beslissen welke percentages ze willen toewijzen aan de 25 activa. Het nadeel is echter dat ze ook verplicht zijn om te investeren in projecten in de top 25 waar ze niet volledig achter staan.

Naast een indexfonds zijn er aanvullende strategieën, zoals een Actively Managed Fund. Bij deze strategie wordt het gediversifieerde portfolio samengesteld op basis van het onderzoek door een team van analisten. De investeringen kunnen worden gedaan in een breder spectrum dan slechts de top 25, waardoor het meer mogelijkheden biedt. Hierdoor krijgen de beleggers van het fonds blootstelling aan een goed gediversifieerd beleggingsportefeuille, zonder dat ze diepgaande marktkennis nodig hebben of urenlang onderzoek moeten doen. Vaak kennen deze fondsen wel een minimum investeringsbedrag van €100.000,-.

Vergelijking van de twee strategieën: Bitcoin versus diversificatie

Bij het vergelijken van de twee verschillende strategieën zijn er enkele duidelijke voor- en nadelen. Wanneer er wordt gekeken naar de strategie gericht uitsluitend op Bitcoin, is dit een zeer eenvoudige aanpak en kan het een "bescheiden" rendement genereren. Door middel van een eenvoudige DCA-strategie kan ook een nieuwkomer het totale instapniveau verlagen, wat mogelijk een gunstigere positie creëert wanneer het positieve sentiment in de markt terugkeert. Voor de meer behoudende investeerders is dit waarschijnlijk de meest aantrekkelijke investeringsstrategie, omdat het investeert in de huidige toonaangevende digitale activa. Echter kan er gediscussieerd worden of de Bitcoin-investeringsstrategie echt blootstelling biedt aan de hele industrie. Bovendien zien we bij het terugkijken naar eerdere cycli dat de rendementen op Bitcoin afnemen naarmate de activa volwassener wordt.

Het opzetten van een goed gediversifieerde portefeuille vraagt wellicht meer deskundigheid dan alleen investeren in Bitcoin, maar het vermindert het algemene risico van een portfolio terwijl het tegelijkertijd hogere rendementen kan opleveren bij correcte uitvoering. Bovendien verschaft het beleggers daadwerkelijke blootstelling aan de gehele markt, doordat meerdere sectoren geïntegreerd kunnen worden. Wel vergt dit veel tijd en kennis, of is er vertrouwen in een vermogensbeheerder nodig.

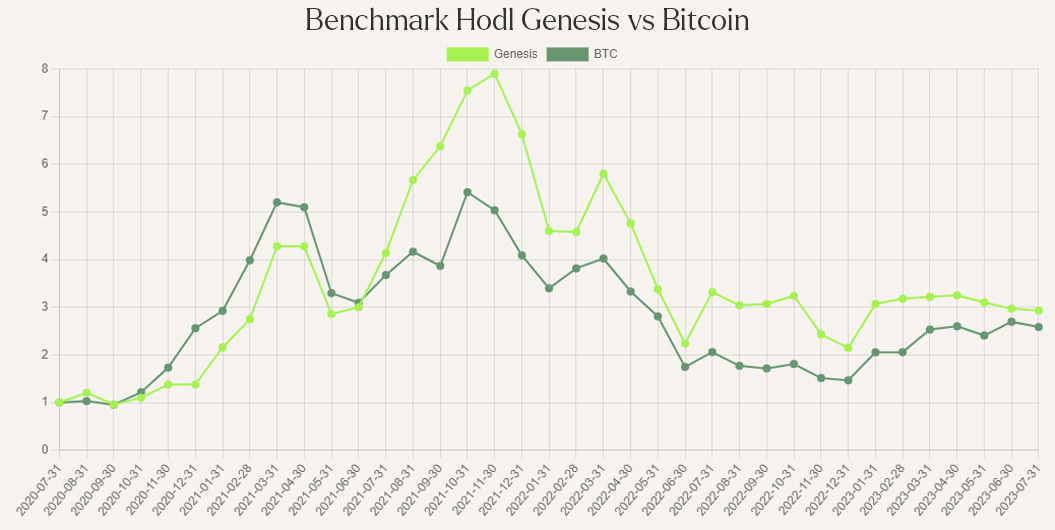

We kunnen een strategie van uitsluitend investeren in Bitcoin vergelijken met een diversificatiestrategie door gebruik te maken van het Hodl Genesis Fund als referentiepunt. Het Hodl Genesis Fund wordt actief beheerd, bestaat uit een gediversifieerde portefeuille van digitale activa en werd gelanceerd op 31 juli 2020. Na drie jaar heeft het Hodl Genesis fonds Bitcoin overtroffen met ongeveer 25%, wat de kracht van een gediversifieerde portefeuille illustreert. In de piek van de markt presteerde Genesis zelfs 50% beter dan Bitcoin.

Diversificatie is van groot belang

De economische Nobelprijswinnaar Harry Markowitz zei ooit dat diversificatie de enige ‘gratis lunch’ is bij beleggen en daar zijn wij het absoluut mee eens. “Het toevoegen van Bitcoin aan een traditionele 60/40-portefeuille is een vorm van diversificatie, maar waarom alleen in goud investeren als u kunt investeren in een grondstoffenindex?” Deze logica geldt ook voor de markt van digitale activa. Hoewel Bitcoin opmerkelijke prestaties heeft geleverd in het afgelopen decennia, biedt het domein van digitale activa meer dan enkel Bitcoin. Met een optimaal samengestelde portefeuille van digitale activa kan een belegger het risico verlagen en tegelijkertijd hogere rendementen genereren.

Het toevoegen van een goed samengestelde portefeuille van digitale activa aan een traditionele portefeuille biedt een extra laag van diversificatie. Benieuwd naar wat dit voor uw portefeuille kan betekenen? Maak geheel vrijblijvend een afspraak om de mogelijkheden te bespreken. Dan kijken we samen net de beleggingsstrategie die het best aansluit bij uw beleggersprofiel.

Ontvang onze nieuwsbrief om op de hoogte te blijven van ontwikkelingen binnen de cryptocurrency markt.