Instituties en Digitale Activa: De huidige stand van zaken

- De groei van digitale activa

- Traditionele Instellingen en Digitale Activa smelten langzaam samen

- De eerste stappen richting institutionele adoptie

- Versnelling van adoptie

- Hoe zal institutionele adoptie zich verder ontwikkelen?

De groei van digitale activa

In de afgelopen jaren hebben we een enorme toename gezien in de adoptie van blockchaintechnologie en digitale activa onder institutionele partijen, maar dat is niet altijd het geval geweest. Sinds de lancering van Bitcoin is de adoptie van digitale activa door financiële instellingen een hobbelige weg geweest. Een succesvolle adoptie is echter een cruciale stap in de volgende cyclus van de markt. Waar staan we in de adoptie door institutionele partijen?

Traditionele Instellingen en Digitale Activa smelten langzaam samen

Financiële instellingen zijn niet altijd gecharmeerd geweest van digitale valuta’s. Dat is ook niet zo gek, daar ze immers specifiek zijn ontstaan met als doel om hen te omzeilen. Vanuit dat perspectief geloven veel (vroege) gebruikers van cryptocurrencies dat banken en andere financiële instellingen zich afzijdig moeten houden van de cryptocurrency-markt. Met de groeiende interesse van zowel de detailhandel als de institutionele zijde, worden de twee langzaam steeds meer geïntegreerd.

Tijdens de bull markt van 2016 - 2017 kreeg de markt voor het eerst grote media-aandacht. Terwijl Bitcoin nieuwe recordhoogtes bereikte, ontving de markt veel kritiek van invloedrijke figuren uit de traditionele financiële markt. Zo noemde Lloyd Blankfein, CEO van Goldman Sachs, Bitcoin een middel voor fraudeurs. Ook Jamie Dimon, CEO van JP Morgan, bestempelde het als een frauduleus concept dat gedoemd zou zijn om te falen. Sinds deze negatieve uitingen is de markt sterk gegroeid en volwassener geworden. Hierdoor is deze uitgegroeid tot een volwaardige activaklasse. Deze potentie werd echter door de ene financiële instelling een stuk eerder gezien dan de andere.

De eerste stappen richting institutionele adoptie

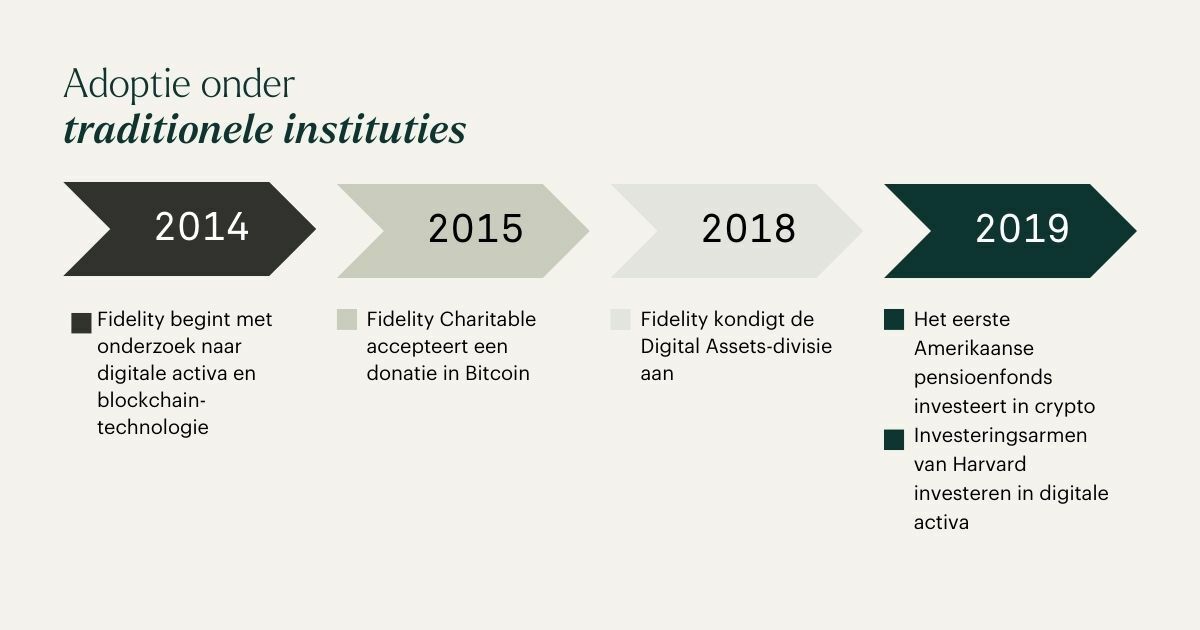

De eerste stappen richting institutionele adoptie werden gezet door vermogensbeheerder Fidelity. Dit bedrijf begon al in 2014 met onderzoek naar digitale activa en blockchaintechnologie. In 2015 nam de filantropische tak van het bedrijf, Fidelity Charitable, zijn eerste Bitcoin-donatie aan. Dit was een eerste stap van vele. In 2018 kondigde het bedrijf Fidelity Digital Assets aan, een platform voor het institutioneel bewaren en verhandelen van digitale activa. In 2022 introduceerde het de eerste ondersteuning van Ethereum, zoals de verhandeling en veilige opslag. Inmiddels heeft het bedrijf ook de deuren geopend voor individuele beleggers met de introductie van Fidelity Crypto.

Na verloop van tijd zagen we andere instellingen Fidelity volgen. In februari 2019 maakte het pensioenfonds Fairfax County in Virginia (FCRS) geschiedenis door als eerste Amerikaanse pensioenfonds $21 miljoen van zijn pensioenbeleggingen in cryptocurrencies te investeren. Ook deed de investeringstak van de Universiteit van Harvard, die $38,3 miljard aan activa beheert, een eerste investering van $12 miljoen. Ondanks de bescheiden omvang, gaf deze stap aan dat institutionele investeerders de ontwikkelingen nog steeds nauwlettend volgden.

Versnelling van adoptie

In de afgelopen jaren hebben we gezien hoe het tempo van adoptie is toegenomen. Een van de meest prominente ontwikkelingen is het aanbod van crypto-bewaardiensten door een groeiend aantal traditionele banken. In 2022 voegden prominente banken zoals State Street, Citigroup, BNP Paribas en Bank of New York Mellon (BNY Mellon). BNY Mellon, 's werelds grootste bewaarbank en effectendienstverlener, onthulde in een enquête dat bijna alle institutionele beleggers (91%) interesse hebben om te investeren in getokeniseerde activa en dat maar liefst 41% van de ondervraagden al cryptocurrencies in de portefeuille heeft opgenomen. Daarnaast heeft nog eens 15% plannen om dit in de komende twee tot vijf jaar te doen.

Zoals blijkt uit de enquête van BNY Mellon, zien we een stijging in het aantal institutionele beleggers dat cryptocurrency aanhoudt en een groeiende interesse in de mogelijkheden. Door deze groei is het niet verrassend dat financiële instellingen steeds meer investeringsinstrumenten voor digitale activa ontwikkelen. Door een verbreding van het productaanbod kan het nieuwe klanten aantrekken, huidige klanten behouden en kan het inspelen op de gereguleerde processen die zij reeds op orde hebben.

In 2023 kondigde BlackRock, 's werelds grootste vermogensbeheerder en aanbieder van exchange-traded funds (ETF's), aan dat het een aanvraag heeft ingediend voor een Bitcoin spot ETF. Zij waren niet de eerste met een dergelijke aanvraag, zo werden eerdere aanvragen van spelers als Grayscale en Fidelity bijvoorbeeld afgekeurd. Vanwege het kaliber van een partij als BlackRock zorgde dit voor een goed statement naar de rest van de markt.

Met bijna $10 biljoen aan beheerde activa en veel invloed in financiële markten, zal een Bitcoin Spot ETF de toegang voor gewone investeerders veel gemakkelijker maken. Veel partijen verwachten dan ook dat de aanvraag van BlackRock mogelijk wél goedgekeurd zal gaan worden. Dit zorgde dan ook voor nieuwe en hernieuwde aanvragen van Grayscale, Bitwise, VanEck, Wisdomtree, Invesco, Fidelity en Valkyrie.

Hoe zal institutionele adoptie zich verder ontwikkelen?

Waar het initiële aanbod begon met bewaardiensten, zien we het productaanbod vanwege de toenemende vraag versneld uitbreiden. We verwachten dat instellingen de komende jaren meer diensten en producten aan klanten zullen aanbieden, omdat dit hen indirect meer in contact brengt met de markt. Het brede aanbod is simpelweg ook een verdienmodel voor dergelijke partijen.

Wel kan het mogelijk nog even duren voor de markt volwassen genoeg is voor deze instellingen om direct in digitale activa te investeren. Dit zit hem met name in de onduidelijkheid die nog altijd heerst rondom wet- en regelgeving en de strengere voorschriften voor activa op de balans voor institutionele beleggers. Hier zien we inmiddels eerste stappen in gemaakt worden met bijvoorbeeld de aankomende MiCAR-wetgeving.

Naarmate meer investeerders de markt (willen) betreden en meer klanten aan hun financiële instelling vragen of ze deze diensten aanbieden, zullen ze gedwongen worden actie te ondernemen om hun klanten te behouden. Hoewel Jamie Dimon nog altijd kritisch is over de markt, zien we zowel Goldman Sachs als JP Morgan experimenteren met hun eerste producten.

Ontwikkelingen die de adoptie kunnen versnellen liggen met name in de aankomende deadlines voor de Bitcoin Spot ETF-aanvragen. Inmiddels weten we dat de Securities and Exchange Commission (SEC) het eerste besluit vooruit heeft geschoven om zo meer informatie in te winnen. De uiterlijke deadline waarvoor de SEC een uitspraak dient te doen is in maart 2024. Tot die tijd zullen we geduldig moeten wachten tot traditionele instellingen uit eigen beweging de markt betreden.

Ontvang onze nieuwsbrief om op de hoogte te blijven van ontwikkelingen binnen de cryptocurrency markt.